SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Норильский никель: новый акционерный конфликт?

- 19 февраля 2018, 16:23

- |

Стало известно об обострении отношений мажоритарных акционеров ГМК: Интеррос сделал предложение по выкупу доли Абрамовича с премией к рынку. РусАл хочет заблокировать сделку.

Ситуация заставила вспомнить об акционерном конфликте начала 2010-х гг., который завершился подписанием акционерного соглашения и утверждением дивидендной политики. Акции ГМК в минувшую пятницу потеряли более 8%.

Ситуация заставила вспомнить об акционерном конфликте начала 2010-х гг., который завершился подписанием акционерного соглашения и утверждением дивидендной политики. Акции ГМК в минувшую пятницу потеряли более 8%.

Ранее мы рекомендовали короткую продажу с целью 10500 руб. за акцию. Она была достигнута в пятницу. Спекулятивно открытые короткие позиции следует закрывать вблизи этой отметки.КИТ Финанс Брокер

- комментировать

- Комментарии ( 2 )

Новости рынков |ГМК Норильский никель – сыграем в короткую. Часть II

- 16 февраля 2018, 22:16

- |

Инфоповод: Группа Интеррос сделала предложение подконтрольной Роману Абрамовичу компании Crispian о выкупе у нее 4,2% акций Норильского никеля. В свою очередь Crispian выступила со встречным предложением о покупке акций. Против сделки по продаже пакета ГМК Интерросу выступил Rusal Олега Дерипаски, являющийся вторым по размеру доли акционером. Заявление о блокировки сделки передано в лондонский суд.

Напомним, что в декабре 2012 г. акционеры Норникеля заключили соглашение, согласно которому на долю Романа Абрамовича наложен запрет на продажу сроком на 5 лет. Данное соглашение утратило силу в декабре 2017 г. Отметим также, что Норникель утвердил выгодную дивидендную политику, действующую на протяжении 2013-2015 гг,, что позволило приумножить капитализацию компании более чем в два раза.

( Читать дальше )

Напомним, что в декабре 2012 г. акционеры Норникеля заключили соглашение, согласно которому на долю Романа Абрамовича наложен запрет на продажу сроком на 5 лет. Данное соглашение утратило силу в декабре 2017 г. Отметим также, что Норникель утвердил выгодную дивидендную политику, действующую на протяжении 2013-2015 гг,, что позволило приумножить капитализацию компании более чем в два раза.

Таким образом, данная ситуация намекает на возможное возобновление акционерного конфликта вокруг Норникеля, что негативным образом скажется на динамике акций ГМК.Помимо обострения корпоративного конфликта внутри Норникеля, опасение вызывает и финансовое состояние компании. В частности, рост долговой нагрузки, что при условии возможного снижения рублевых цен на рынке commodities может привести к сокращению нормы дивидендных выплат. Ранее мы писали уже о наличии финансовых проблем в ГМК (ссылка). К тому же, если оценивать компанию по финансовым мультипликаторам, то акции Норникеля торгуются с премией относительно среднеотраслевых уровней.

( Читать дальше )

Новости рынков |Все новые проекты Норникеля отличаются высокой капиталоемкостью

- 08 февраля 2018, 15:04

- |

«Норильский никель» и «Русская Платина» подписали базовое соглашение о стратегическом партнерстве, следует из сообщения ГМК.

Мы ожидаем, что в 2018-2019 году «Норильский Никель» примет решение по освоению следующих крупных проектов роста: медного месторождения Баимское (в совместной собственности с Millhouse), собственного Южного кластера, Талнахского рудного узла и, наконец, новых проектов в рамках создаваемого СП. Все перечисленные проекты отличаются высокой капиталоемкостью, потребуют инвестиций около 2020 года и обеспечат значимые варианты роста после 2022 года.Sberbank CIB

Поскольку «Норильский Никель,» вполне вероятно, консолидирует эти проекты (как в случае Читинского), он вполне может консолидировать долг, связанный с новыми месторождениями, и тогда менеджмент будет решать, учитывать ли этот долг при определении потенциала дивидендных выплат в период строительства. Тем не менее, т. к. капвложения предстоят через два года, мы считаем, что перспективы дивидендов 2018 года, как минимум, хорошие.

Новости рынков |Русал - мощности сокращаются - цена растет

- 01 сентября 2017, 15:42

- |

Акции РУСАЛа выросли на 40% с момента начала нами аналитического покрытия компании в июне, и мы повышаем нашу целевую цену до 6,8 гонконгских долларов за акцию, подтверждая нашу рекомендацию ПОКУПАТЬ. Мы повышаем наш прогноз стоимости алюминия на $50/т на фоне растущей уверенности в успешном сокращении мощностей в Китае и ожидаем, что дефицит металла в мире превысит 1 млн т (против 0,8 млн т ранее). Мы также учли в нашей модели сильные финансовые результаты за 1П17 и повысили наш прогноз по EBITDA 2017 до $2,1 млрд (консенсус: $2,0 млрд). Мы считаем, что снижение долговой нагрузки продолжится, и полагаем, что потенциальное включение в индекс MSCI станет сильным катализатором для акций в среднесрочной перспективе. Мы повысили рекомендацию по Норникелю до ПОКУПАТЬ, что позитивно для РУСАЛа, которому принадлежит 27,8% в компании.Повышаем прогноз по цене алюминия на $50/т в 2018-19

Мы повышаем наши прогнозы по цене алюминия на LME до $2 050 на 2018 и $2 150 на 2019, поскольку ожидаем, что дефицит металла в мире превысит 1 млн т в 2017 (ранее мы полагали, что он составит 0,8 млн т) с учетом сокращения мощностей и повышения прогнозов по экономическому росту в Китае.

( Читать дальше )

Новости рынков |Норильский Никель - позитивный тренд сохраняется - покупать

- 01 сентября 2017, 14:17

- |

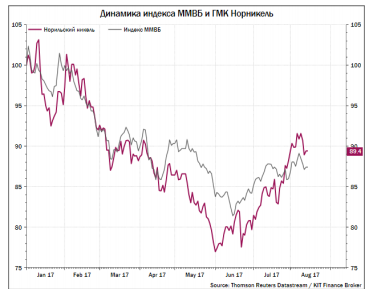

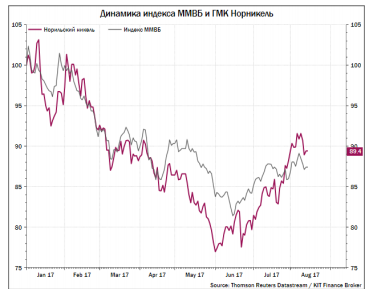

Мы повышаем рекомендацию по Норникелю до ПОКУПАТЬ, вразрез с консенсус- прогнозом, а также повышаем нашу целевую цену до $20/GDR. Акции Норникеля отстали от корзины металлов на 20%, и мы ожидаем их рост, когда рынок начнет повышать прогнозы по финансовым показателям с учетом стремительно растущих цен на металлы. Сильная статистика по запасам и спросу предполагает, что в акциях компании продолжает усиливаться позитивный импульс на фоне прогнозов по экономическому росту в Китае и ужесточения законодательства по охране окружающей среды в стране, а также за счет ослабления доллара. Норникель по- прежнему предлагает высокие дивиденды доходность за год, по нашим оценкам, превысит 9,0%, и мы прогнозируем, что финальные дивиденды составят $1,1/GDR, обеспечив доходность 6,8. При спотовых ценах на металлы и курсе рубля Норникель торгуется с мультипликатором EV/EBITDA 2018П 6.0x против своего среднего 5-летнего значения 6.6x и среднего мультипликатора 7.1x у производителей меди/никеля.

( Читать дальше )

Новости рынков |Дивиденды Норникеля могут быть снижены

- 16 августа 2017, 13:09

- |

Норильский никель опубликовал отчетность за первое полугодие 2017 г. по МСФО. Финансовые показатели оказались хуже среднерыночных ожиданий.

Выручка ГМК увеличилась на 11% г/г до $4,2 млрд. Снижение EBITDA составило 3% г/г — до $1,7 млрд. На показатель негативно повлияло укрепление рубля, а также увеличение операционных расходов. Рентабельность EBITDA составила 41%, относительно 1 полугодия 2016 г.: — 6 п.п., при этом это один из лучших показателей в отрасли в мире. Чистая прибыль Норильского никеля, скорректированная на размер неденежных операций и положительной курсовых разниц, снизилась на 9% г/г — до $903 млн. Без учета бумажной переоценки падение прибыли составило бы 30% г/г.

Долговая нагрузка компании за отчетный период увеличилась. Общий долг компании вырос на 5% относительно уровня конца 2016 г., а соотношение чистого долга к EBITDA на 30 июня составило 1,5х, в конце 2016 г. показатель находился на уровне 1,2х.

( Читать дальше )

Выручка ГМК увеличилась на 11% г/г до $4,2 млрд. Снижение EBITDA составило 3% г/г — до $1,7 млрд. На показатель негативно повлияло укрепление рубля, а также увеличение операционных расходов. Рентабельность EBITDA составила 41%, относительно 1 полугодия 2016 г.: — 6 п.п., при этом это один из лучших показателей в отрасли в мире. Чистая прибыль Норильского никеля, скорректированная на размер неденежных операций и положительной курсовых разниц, снизилась на 9% г/г — до $903 млн. Без учета бумажной переоценки падение прибыли составило бы 30% г/г.

Долговая нагрузка компании за отчетный период увеличилась. Общий долг компании вырос на 5% относительно уровня конца 2016 г., а соотношение чистого долга к EBITDA на 30 июня составило 1,5х, в конце 2016 г. показатель находился на уровне 1,2х.

( Читать дальше )

Новости рынков |Норильский Никель - компания планирует промежуточный дивиденд

- 16 августа 2017, 12:07

- |

Компания показала снижение рентабельности во 2 п/г 2017 г.

Рост выручки сопровождается снижением прибыльности. ГМК Норильский никель опубликовал вчера неоднозначные результаты 1 п/г 2017 г. по МСФО. Выручка компании возросла на 11% год к году до 4,3 млрд долл. и даже превысила ожидания рынка. Однако EBITDA снизилась на 3% год к году и на 17% по сравнению с предыдущим полугодием до 1,7 млрд долл., не дотянув до прогноза 4%. Соответственно, рентабельность EBITDA упала на 6 п.п. до 41%, впрочем, и этот уровень высокий по меркам отрасли. Чистая прибыль Норникеля составила 915 млн долл., сократившись за год почти на треть, главным образом из-за укрепления рубля в конце прошлого года.

Выручку поддержали растущие цены на металлы. Объем продажи металлов Норильским никелем в 1 п/г 2017 г. снизился. Так, продажи никеля (27% от выручки) упали до 106 тыс. т (минус 27% год к году), меди (26% выручки) до 176 тыс. т (минус 3%), палладия (30% выручки) до 1,305 млн унций (минус 9%). При этом рост цен реализации металлов в 1 п/г обеспечил увеличение общей выручки на 11%. Однако увеличение выручки сопровождалось заметным ростом затрат компании. В частности, денежные затраты возросли за период на 26% до 1,7 млрд долл., в том числе за счет роста затрат на оплату труда на 27%, расходов на НДПИ на 58%, затрат на покупку металла для перепродажи на 38%. Негативную роль сыграло и укрепление рубля к доллару США. Хотя капвложения компании за период почти не увеличились (плюс 1% к уровню 1 п/г 2016 г.), рост операционных расходов привел к снижению свободного денежного потока на 17% до 512 млн долл.

( Читать дальше )

Рост выручки сопровождается снижением прибыльности. ГМК Норильский никель опубликовал вчера неоднозначные результаты 1 п/г 2017 г. по МСФО. Выручка компании возросла на 11% год к году до 4,3 млрд долл. и даже превысила ожидания рынка. Однако EBITDA снизилась на 3% год к году и на 17% по сравнению с предыдущим полугодием до 1,7 млрд долл., не дотянув до прогноза 4%. Соответственно, рентабельность EBITDA упала на 6 п.п. до 41%, впрочем, и этот уровень высокий по меркам отрасли. Чистая прибыль Норникеля составила 915 млн долл., сократившись за год почти на треть, главным образом из-за укрепления рубля в конце прошлого года.

Выручку поддержали растущие цены на металлы. Объем продажи металлов Норильским никелем в 1 п/г 2017 г. снизился. Так, продажи никеля (27% от выручки) упали до 106 тыс. т (минус 27% год к году), меди (26% выручки) до 176 тыс. т (минус 3%), палладия (30% выручки) до 1,305 млн унций (минус 9%). При этом рост цен реализации металлов в 1 п/г обеспечил увеличение общей выручки на 11%. Однако увеличение выручки сопровождалось заметным ростом затрат компании. В частности, денежные затраты возросли за период на 26% до 1,7 млрд долл., в том числе за счет роста затрат на оплату труда на 27%, расходов на НДПИ на 58%, затрат на покупку металла для перепродажи на 38%. Негативную роль сыграло и укрепление рубля к доллару США. Хотя капвложения компании за период почти не увеличились (плюс 1% к уровню 1 п/г 2016 г.), рост операционных расходов привел к снижению свободного денежного потока на 17% до 512 млн долл.

( Читать дальше )

Новости рынков |Норильский Никель - результаты компании в 1 полугодии по EBITDA и чистой прибыли оказались хуже ожиданий рынка, по выручке их превзошли

- 16 августа 2017, 11:23

- |

EBITDA Норникеля в I полугодии 2017 г. сократилась на 3%, до $1,74 млрд.

EBITDA Норильского никеля в I полугодии 2017 года сократилась на 3% в годовом выражении, составив $1,744 млрд, сообщила компания во вторник. Рентабельность EBITDA упала до 41% с 47% годом ранее. Консолидированная выручка Норникеля увеличилась на 11%, до $4,2 млрд Чистая прибыль снизилась на 30%, до $915 млн.

EBITDA Норильского никеля в I полугодии 2017 года сократилась на 3% в годовом выражении, составив $1,744 млрд, сообщила компания во вторник. Рентабельность EBITDA упала до 41% с 47% годом ранее. Консолидированная выручка Норникеля увеличилась на 11%, до $4,2 млрд Чистая прибыль снизилась на 30%, до $915 млн.

Результаты компании по EBITDA и чистой прибыли оказались хуже ожиданий рынка, по выручке их превзошли. Рост выручки компании был обеспечен в основном увеличением средних цен реализации, т.к. физические объемы продаж сокращались. Основной позитивный вклад в выручку внес рост доходов от продажи меди и палладия, тогда как выручка от реализации никеля и платины падала. Основным негативным моментом отчетности является падение EBITDA из-за роста издержек на фоне укрепления рубля. Данный фактор отразиться на дивидендах ГМК, которые выплачиваются в размере 60% от EBITDA, если Net debt/EBITDA ниже 1,8 (в 1ом полугодии – 1,5). Во 2-ом полугодии мы ждем результаты ГМК Норильский на уровне 1-го полугодия.Промсвязьбанк

Новости рынков |Особое внимание участники конференции Норникеля уделили ожиданиям роста оборотного капитала и прогнозу дивидендов

- 16 августа 2017, 11:04

- |

Норильский Никель: итоги телеконференции

Ожидаемое увеличение оборотного капитала до $1,3-1,5 млрд (с $0,8 млрд) Норильский Никель считает временным и прогнозирует падение ниже уровня $1,0 млрд в 2018 году.

Расчет чистого долга для финальных дивидендов за 2017 год не должен включать промежуточные дивиденды за 1П17 (хотя они могут быть выплачены в 2017 году), но должен учитывать гарантии Норильского Никеля по кредиту Быстринского месторождения на сумму $800 млн.

Прогноз на целый год был сохранен, наблюдается давление от меньшего, чем ожидалось, содержания металла в руде (на 3 т никеля и 100 тыс унций металлов платиновой группы), а также суровых погодных условий.

Реализация основных проектов, включая Быстринское месторождение, Кольскую ГМК и рудник Скалистый, идут по плану.

ТЭО и решение об инвестировании в 3-ю фазу расширения Талнахской обогатительной фабрики будет принято в 1П18.

Ожидаемое увеличение оборотного капитала до $1,3-1,5 млрд (с $0,8 млрд) Норильский Никель считает временным и прогнозирует падение ниже уровня $1,0 млрд в 2018 году.

Расчет чистого долга для финальных дивидендов за 2017 год не должен включать промежуточные дивиденды за 1П17 (хотя они могут быть выплачены в 2017 году), но должен учитывать гарантии Норильского Никеля по кредиту Быстринского месторождения на сумму $800 млн.

Прогноз на целый год был сохранен, наблюдается давление от меньшего, чем ожидалось, содержания металла в руде (на 3 т никеля и 100 тыс унций металлов платиновой группы), а также суровых погодных условий.

Реализация основных проектов, включая Быстринское месторождение, Кольскую ГМК и рудник Скалистый, идут по плану.

ТЭО и решение об инвестировании в 3-ю фазу расширения Талнахской обогатительной фабрики будет принято в 1П18.

По нашему мнению, конференция была НЕЙТРАЛЬНОЙ, особое внимание участники уделили ожиданиям роста оборотного капитала и прогнозу дивидендов.АТОН

Новости рынков |Норильский Никель - негативные результаты за 2 квартал. Финальные дивиденды за 2017 год уменьшатся

- 16 августа 2017, 10:52

- |

Норильский Никель: 1П17 EBITDA ниже консенсуса на 6%

Выручка Норильского Никеля в 1П17 составила $4,2 млрд (+2% к консенсусу, +1% к АТОНу, +11% г/г), EBITDA — $1,7 млрд (-6% к консенсусу, -6% к АТОНу, -3% г/г). Давление на показатель EBITDA оказал рост операционных денежных расходов на 26% г/г (+$355 млн) ввиду укрепления рубля (+$206 млн) и роста НДПИ (+ $49 млн). Свободный денежный поток уменьшился до $0,5 млрд (-17% г/г) из-за роста оборотного капитала в результате сделки по закупке медного концентрата у Ростеха. Норильский Никель снизил свой прогноз дефицита никеля на 2017 год со 100 тыс т. до 45 тыс т. в связи с возобновлением экспорта руды из Индонезии. Компания подтвердила свой позитивный прогноз по палладию, отмечая рекордно высокое потребление в 10,8 млн унций. Норникель ожидает, что при рыночной корректировке курса рубля и цен на металлы коэффициент чистый долг / EBITDA к концу 2017 года превысит 1,8х, и в соответствии с дивидендной политикой это приведёт к уменьшению коэффициента дивидендных выплат (с 60% EBITDA в настоящее время). Совет директоров Норильского должен принять решение о промежуточных дивидендах за 1П17 в августе (ранее, чем в предыдущие годы), выплата которых должна состояться до конца 2017 года.

( Читать дальше )

Выручка Норильского Никеля в 1П17 составила $4,2 млрд (+2% к консенсусу, +1% к АТОНу, +11% г/г), EBITDA — $1,7 млрд (-6% к консенсусу, -6% к АТОНу, -3% г/г). Давление на показатель EBITDA оказал рост операционных денежных расходов на 26% г/г (+$355 млн) ввиду укрепления рубля (+$206 млн) и роста НДПИ (+ $49 млн). Свободный денежный поток уменьшился до $0,5 млрд (-17% г/г) из-за роста оборотного капитала в результате сделки по закупке медного концентрата у Ростеха. Норильский Никель снизил свой прогноз дефицита никеля на 2017 год со 100 тыс т. до 45 тыс т. в связи с возобновлением экспорта руды из Индонезии. Компания подтвердила свой позитивный прогноз по палладию, отмечая рекордно высокое потребление в 10,8 млн унций. Норникель ожидает, что при рыночной корректировке курса рубля и цен на металлы коэффициент чистый долг / EBITDA к концу 2017 года превысит 1,8х, и в соответствии с дивидендной политикой это приведёт к уменьшению коэффициента дивидендных выплат (с 60% EBITDA в настоящее время). Совет директоров Норильского должен принять решение о промежуточных дивидендах за 1П17 в августе (ранее, чем в предыдущие годы), выплата которых должна состояться до конца 2017 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс